Ngân hàng OCB tỷ lệ nợ xấu là 2,25% hay vượt ngưỡng 3%?

Cập nhật: 23/08/2024

VOV.VN - Nợ xấu hay khoản nợ xấu có tài sản đảm bảo… những vấn đề này đang “mập mờ” trong báo cáo tài chính của một số ngân hàng thương mại.

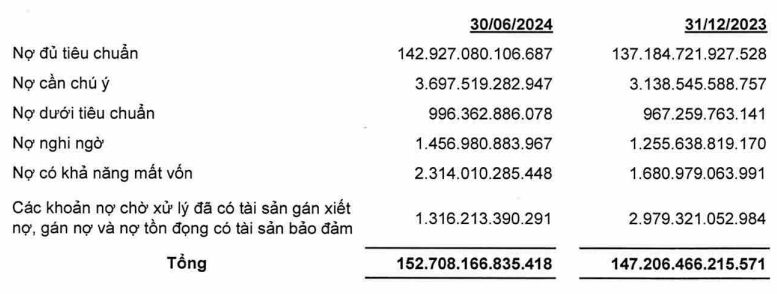

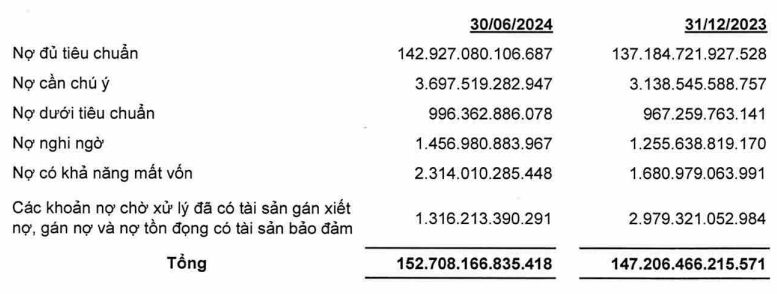

Theo báo cáo tài chính hợp nhất 6 tháng năm 2024, Ngân hàng TMCP Phương Đông (HOSE: OCB) ghi nhận, tổng nợ xấu của Ngân hàng OCB là hơn 4.767,2 tỷ đồng (tính đến ngày 30/6/2024).

Trong hơn 4.767,2 tỷ đồng nợ xấu thì nợ có khả năng mất vốn (nhóm nợ 5) là 2.314 tỷ đồng, nợ nghi ngờ (nhóm nợ 4) hơn 1.456,9 tỷ đồng và cuối cùng nợ dưới tiêu chuẩn (nhóm nợ 3) là 996,3 tỷ đồng.

Nếu tính nợ xấu từ các nhóm nợ 3, 4 và 5 trên tổng dư nợ cho vay thì đến 30/6/2024 tỷ lệ nợ xấu Ngân hàng OCB là 3,12%.

Tuy nhiên, báo cáo tài chính của Ngân hàng OCB có: “Các khoản nợ chờ xử ký đã có tài sản gán xiết nợ, gán nợ và nợ đọng có tài sản bảo đảm” là 1.316,2 tỷ đồng (tính đến ngày 30/6/2024) và 2.979,3 tỷ đồng (tính đến ngày 31/12/2023). Nếu trừ khoản nợ xấu có tài sản đảm bảo này thì tỷ lệ nợ xấu của OCB tính đến hết Quý 2 năm 2024 là 2,25%.

Vậy tỷ lệ nợ xấu của Ngân hàng OCB là 2,25% hay 3,12%?

Theo chuyên gia tài chính ngân hàng TS. Nguyễn Trí Hiếu, nợ xấu được Ngân hàng Nhà nước quy định cụ thể. Nợ xấu nhóm 3 hay còn gọi là nợ dưới tiêu chuẩn: Là khoản nợ quá hạn từ 91 ngày đến 180 ngày; Nợ xấu nhóm 4 hay còn gọi là nợ nghi ngờ: Là khoản nợ quá hạn từ 181 ngày đến 360 ngày; Nợ xấu nhóm 5 hay còn gọi là nợ có khả năng mất vốn: Là khoản nợ quá hạn trên 360 ngày.

Nợ xấu các nhóm cũng có quy định rõ ràng về việc trích dự phòng rủi ro: Nợ xấu nhóm 3 trích dự phòng rủi ro là 20%, nợ xấu nhóm 4 trích dự phòng rủi ro là 50% và nợ xấu nhóm 5 trích dự phòng rủi ro là 100%.

“Trong nợ xấu cũng có thể chia ra là nợ xấu có tài sản bảo đảm và nợ xấu không có tài sản đảm bảo, ví dụ nếu một khoản nợ 100 đồng, có tài sản đảm bảo là 120 đồng thì với tài sản đảm bảo này phía ngân hàng sẽ không phải trích dự phòng rủi ro dù món nợ này lên tới mức nợ xấu cao nhất là nhóm 5.

Tuy nhiên, khi khoản nợ này chưa được thanh toán, tài sản bảo đảm chưa được thanh lý để thu hồi nợ thì khoản nợ xấu này vẫn phải được ghi nhận trong nhóm nợ xấu và không được loại bỏ” - TS. Nguyễn Trí Hiếu nói.

TS. Nguyễn Trí Hiếu phân tích thêm: “Nợ xấu chỉ được loại bỏ khi khoản nợ được tất toán, tài sản đảm bảo chỉ giúp ngân hàng không phải trích dự phòng rủi ro cho khoản nợ xấu chứ không đưa được khoản nợ ra khỏi nhóm nợ xấu”.

Với những báo cáo tài chính của ngân hàng, ngoài việc đưa các khoản nợ xấu từ nhóm 3 tới nhóm 5 còn đưa thêm nhóm nợ xấu có tài sản đảm bảo vào thực chất là chưa chính xác, có sự mập mờ.

Nợ xấu có tài sản đảm bảo hay không có tài sản đảm bảo vẫn nằm trong tỷ lệ nợ xấu của ngân hàng và không được loại bỏ dù tài sản đảm bảo cao hơn mức cho vay. Tỷ lệ nợ xấu của ngân hàng phải tính từ nợ nhóm 3 đến nhóm 5 trên tổng dư nợ, TS. Nguyễn Trí Hiếu khẳng định.

Chỉ thị số 01/CT-NHNN về tổ chức thực hiện các nhiệm vụ trọng tâm của ngành Ngân hàng trong năm 2024

Một trong những nhiệm vụ trọng tâm của ngành Ngân hàng năm 2024 là đẩy mạnh công tác xử lý, thu hồi nợ xấu, nâng cao chất lượng tín dụng, ngăn ngừa, hạn chế nợ xấu mới phát sinh.

Triển khai quyết liệt, hiệu quả Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng (TCTD) gắn với xử lý nợ xấu giai đoạn 2021-2025”, góp phần phát triển hệ thống các TCTD hoạt động lành mạnh, chất lượng, hiệu quả, công khai, minh bạch theo quy định của pháp luật và tiệm cận, đáp ứng các chuẩn mực, thông lệ quốc tế. Tập trung thực hiện có hiệu quả phương án xử lý các TCTD yếu kém, triển khai cơ cấu lại các ngân hàng thương mại được kiểm soát đặc biệt theo chỉ đạo của các cấp có thẩm quyền.

Chỉ đạo các TCTD đẩy mạnh công tác xử lý, thu hồi nợ xấu; nâng cao chất lượng tín dụng, ngăn ngừa, hạn chế nợ xấu mới phát sinh.

![]() Từ khóa: Ngân hàng OCB, Ngân hàng OCB, OCB, nợ xấu,nợ xấu 3%,thu hồi nợ xấu

Từ khóa: Ngân hàng OCB, Ngân hàng OCB, OCB, nợ xấu,nợ xấu 3%,thu hồi nợ xấu

![]() Thể loại: Kinh tế

Thể loại: Kinh tế

![]() Tác giả: pv/vov.vn

Tác giả: pv/vov.vn

![]() Nguồn tin: VOVVN

Nguồn tin: VOVVN